シンガポールを代表するデータセンターREITであるKeppel DC REITがQ3決算を発表しました。生成AIブームなどで増しているデータセンター需要とは相反して、配当が前年比でマイナスになるなど課題の残る決算となりました。さらに大口テナントの破綻懸念が出ており、決算発表後から一週間で約14%も株価が暴落しています。

それでは決算内容を確認していきましょう。

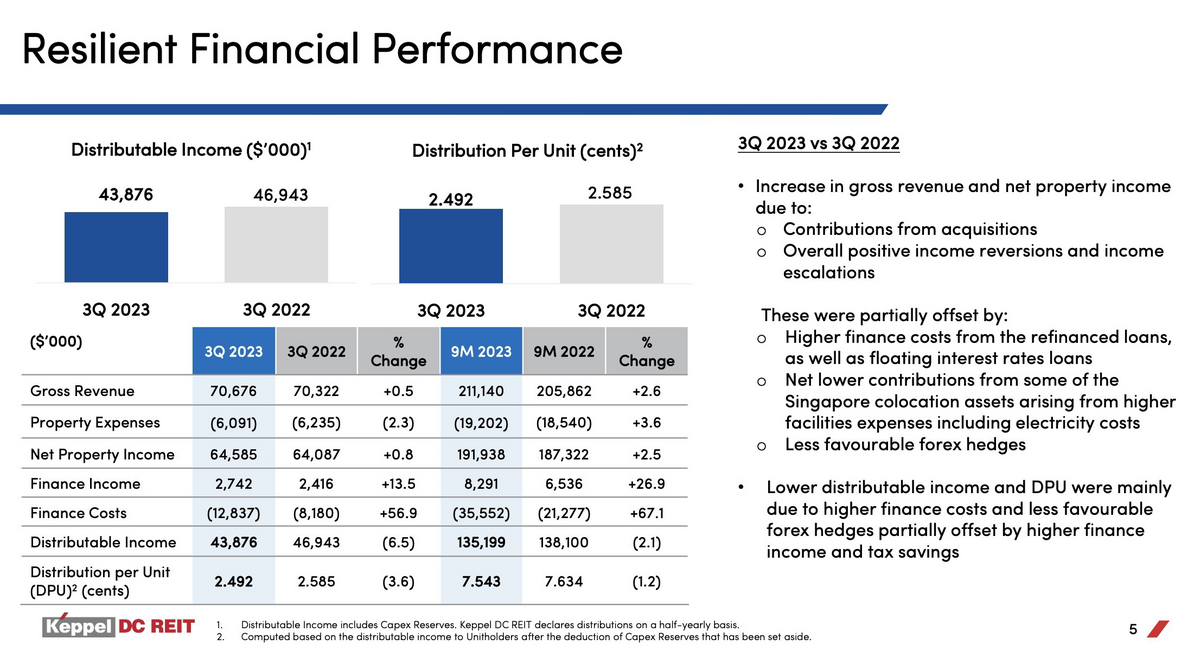

Gross Revenue: S$ 70.67M (YoY +0.5%)

NPI: S$ 64.08M (YoY +0.8%)

DPU: 2.492 cents (YoY -3.6%)

金利上昇によるファイナンスコストの上昇、電気料金などのファシリティコストの上昇を売上増ではカバーできず、配当額が前年比-3.6%となっています。

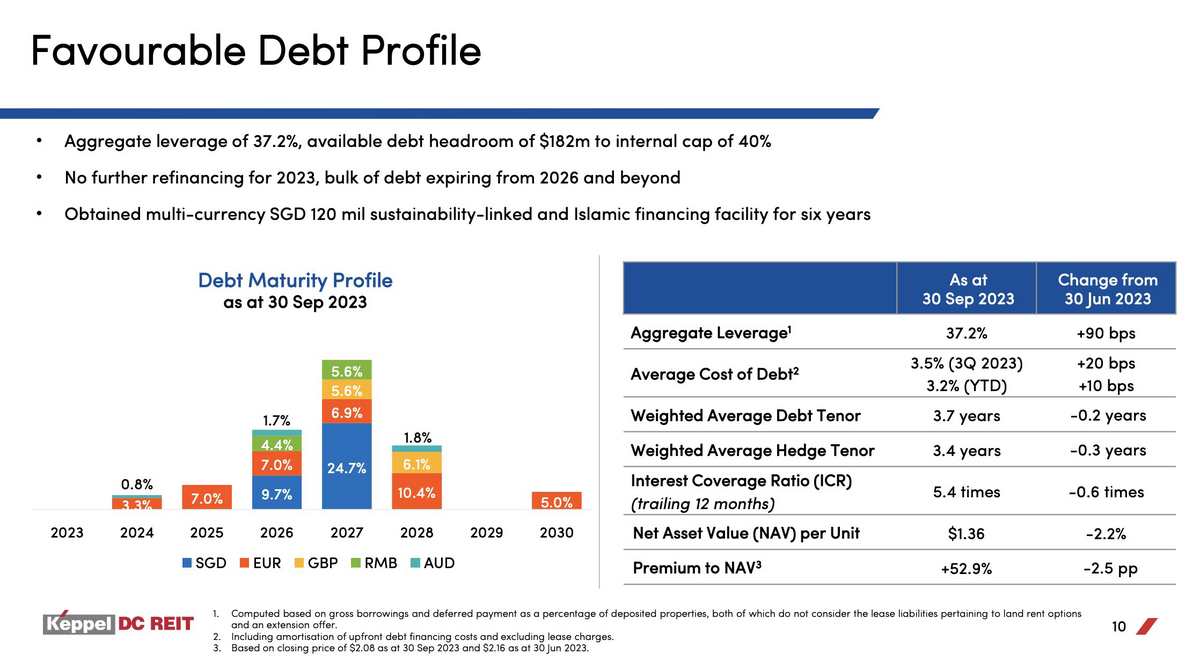

物件稼働率は98.3%とQoQで0.2ptsの低下、レバレッジは37.2%とQoQで0.9ptsの上昇となっています。借入平均金利も3.5%と0.2pts上昇しており、コスト負担が増えている点がわかります。

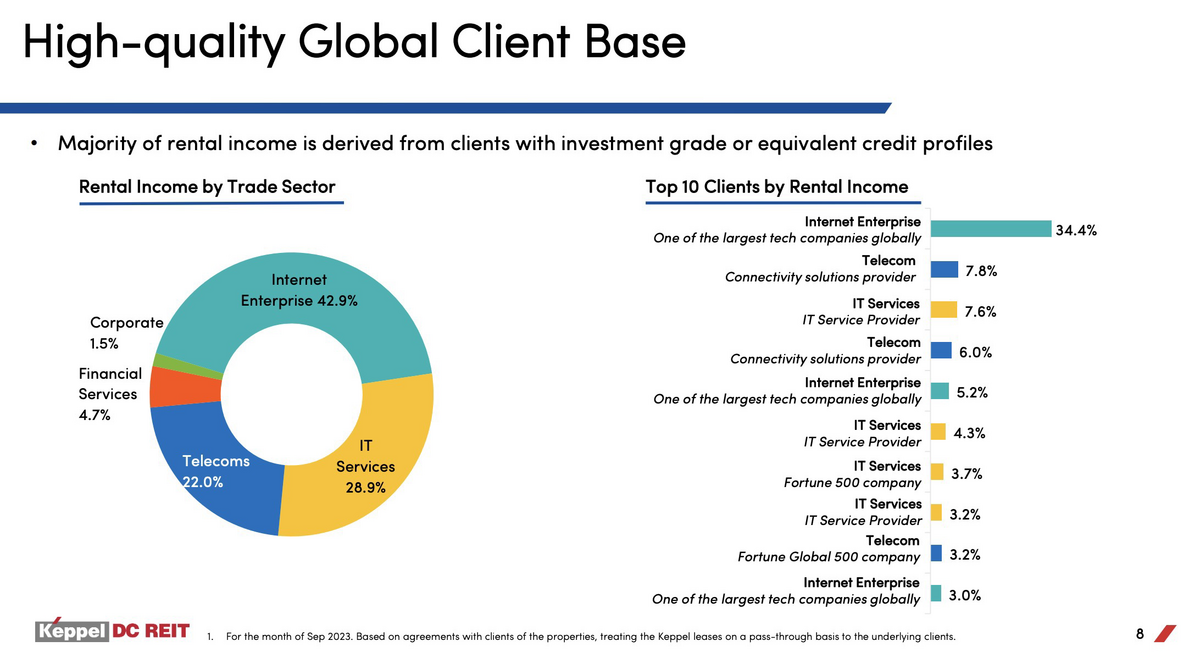

テナント構成については下記ハイクオリティ グローバルクライアントと記載していますが、次の記事で紹介する通り、保有している中国のデータセンターのメインクライアントの財務状況が悪化しており、破綻懸念が出ています。

こちらの記事に今回の決算を受けて株価が14%も暴落した背景が記載されています。

- メインテナントである香港ベースのオペレータ Neo Telemediaが破綻危機。Keppel DCが保有する3つの中国データセンターのテナント。

- もし破綻すれば、最悪、配当の16%に影響が及ぶ。

- 配当が前年比で減少している要因としてファイナンスコストの上昇がある。金利支払いがYoYで+57%増加。その結果、配当はYoY-3.6%減少。借入平均金利は前年度の2.3%から直近3.5%まで増加。

- 今後、スポンサーのKeppelが開発中であるデータセンターを引き受けることができるかが売上成長の鍵。ただし、増資により投資口価格がさらに下落する可能性もある。

- 短期的には上記のような懸念があるものの、長期的には、過去の良好なトラックレコードなど良いリターンを上げる可能性もある。

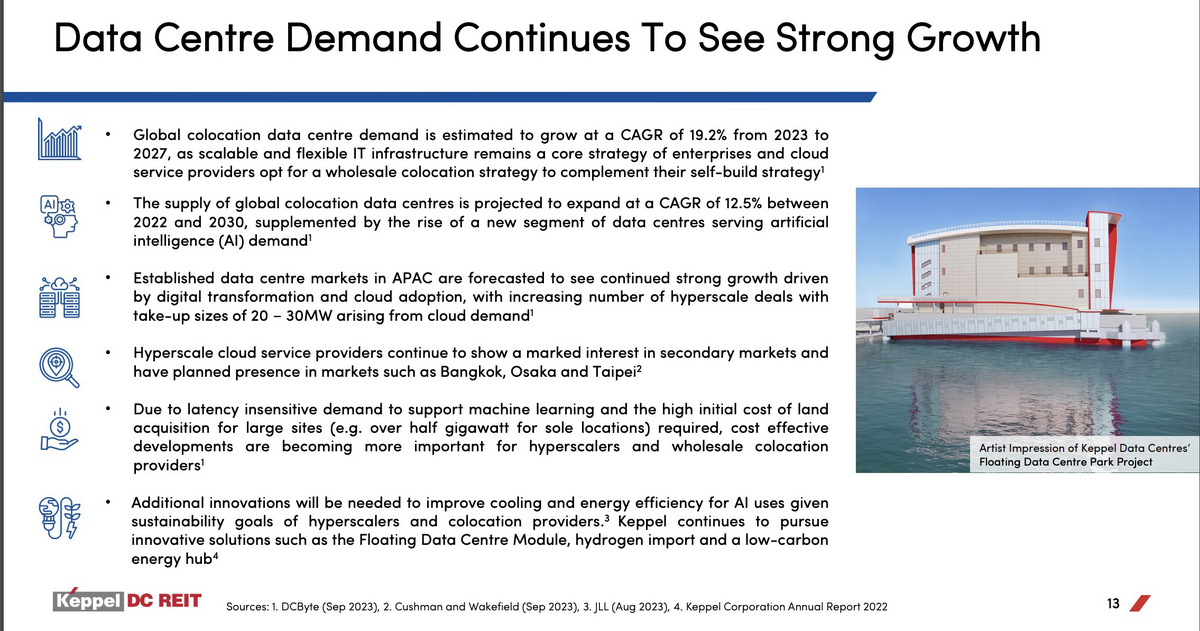

今後のデータセンター需要が堅調であり、強い成長が予想されると市場分析していますが、優良テナントを抱えているか、足元の金利上昇などのコストをしっかりカバーできるかどうかは銘柄ごとに見極めていく必要があります。実際、シンガポールでのデータセンター拡大が鈍化し、中国DCに手をつけたことが現在は裏目に出ています。前回の2023 H1決算でも中国DCの不動産価値は下がっていましたし、今回のテナント破綻懸念とも関係がありそうです。

データセンターはアジア全体で需要が伸びており、マレーシア等のシンガポール近隣国でも誘致が広がっています。シンガポール最大のデータセンター特化型REITとして、ここから挽回してほしいところです。

スライドは以下IR資料より抜粋:

Presentations | Keppel DC REIT