ARK 9月の定例セミナーの動画が公開されました。今回はビットコインの話を中心に、雇用統計の数値を踏まえての経済見通しを話しています。

- ビットコイン関連

- ビットコインETF進展。SECが敗訴し、今後承認される可能性が高まった。現時点では確定ではないが、大きな一歩。

- 価格は横ばいでボラティリティは6年ぶりの低水準。

- ビットコインとAI技術の融合が進む。オンライン金融の共通通貨として、従来の決済を経由せずにAIが自動で決済等を行う世界。金融システムが大きく変わる。

- 金融・財政政策

- 予算上限などの政治的なリスク。

- インフレ法案:政府主導の医薬品の値下げ。医療コストが下がる。

- 経済は減速し、ハードランディングになる見立て。

- ジャクソンホール:FRBは9月利上げをスキップ。経済原則懸念で予想より早く利下げ転換する。

- 小売の在庫が減っている。企業の資本的支出も減っている。消費、失業率次第。

- 貯蓄率も8%から3.5%まで下がっている。これが消費落ち込みにつながる。物の価格を上げすぎたため、値下げが起きCPIも下がる。

- 経済指標

- 雇用者数は下方修正、労働参加率が上がっている点は、家計が困っている可能性も考えられる。ARKが当初考えていたより長くかかったが、下がってきた。

- M2減少。資源価格も前年比低下。PPI横ばいで、今後CPI下落につながる。賃金アップしている企業はマージン悪化が問題になる。生活必需品も値下げしないと販売数量減少が続くことになる。

- イノベーションによりデフレを起こす。自動運転、ZOOMコールセンターで自動チャットボット対応。労務費を大幅に減少。AIツールへのシフトが加速する。

- マーケット市況

- エネルギーセクターが好調。原油価格は上がっているが、生産量・輸出量は下がっている。金利影響を受ける不動産と公益セクターが弱かった。ディフェンシブと思われた生活必需品も弱い。価格支配力がないため。

- 債券下落は中国による売却。中国・日本はドル売りで外貨準備高が減っている。そのため長期金利は4.3%まで上がった。中国不動産下落でセンチメント弱い。

- 悪いデフレが今後一年続く。企業収益は悪化。

- イノベーション

- AIトレーニングコストは下落している。ロボットへのシフトが進む。産業ロボットの価格も下落している。自動車バッテリー技術も同様にコスト低下が進む。

ARKはイノベーション銘柄に特化して投資を行っていますが、その中心となるAIについての最新レポートを下記公開しています。

FANGを中心とした大型テックに資金は流入しているものの、小型テックの株価はまだ過小評価されている。例としてRPA(Robotic Process Automation)のUiPathや、クラウドコミュニケーションプラットフォームであるTwilioなどをあげています。

--以下、ChatGPTで要約した内容です。--

要約: この記事では、人工知能(AI)が産業を変えつつあり、インターネットよりも影響力のある長期の成長ドライバーになる可能性があるという信念について述べています。第2四半期には、ChatGPTがビジネスと消費者の想像力を捉え、メガキャップのテクノロジー株式に興奮を引き起こし、株式市場に大きな反応をもたらしました。多くの投資家が、インターネット革命の間に台頭したベンチマーク銘柄が、AI革命からも不釣り合いに恩恵を受けると仮定しているようでした。

2014年以来、ARKのアナリストは、テクノロジーに特化したドメインの専門知識を持ち、AI革命の主要な恩恵を受ける可能性のある産業、企業、および株式に焦点を当ててきました。ARKのアナリストはハードウェア、ソフトウェア、アプリケーションに関する理解を持っており、ARKのポートフォリオはAIの機会に対する重要な露出を提供しています。S&P 500指数とNasdaq 100指数はメガキャップのテクノロジー株式への広範なアクセスを提供していますが、私たちは非ベンチマークの銘柄が時間の経過とともにAIからより多くの価値を蓄積すると信じています。

この記事では、S&P 500指数やNasdaq 100指数などの広範なベンチマークに含まれないAI駆動の機会への投資の潜在的な利点を探求し、今年の広範なベンチマークの上昇がより包括的で生産的なメガトレンドの前触れである可能性を示しています。

1. メガキャップ銘柄での最近のAI駆動の上昇

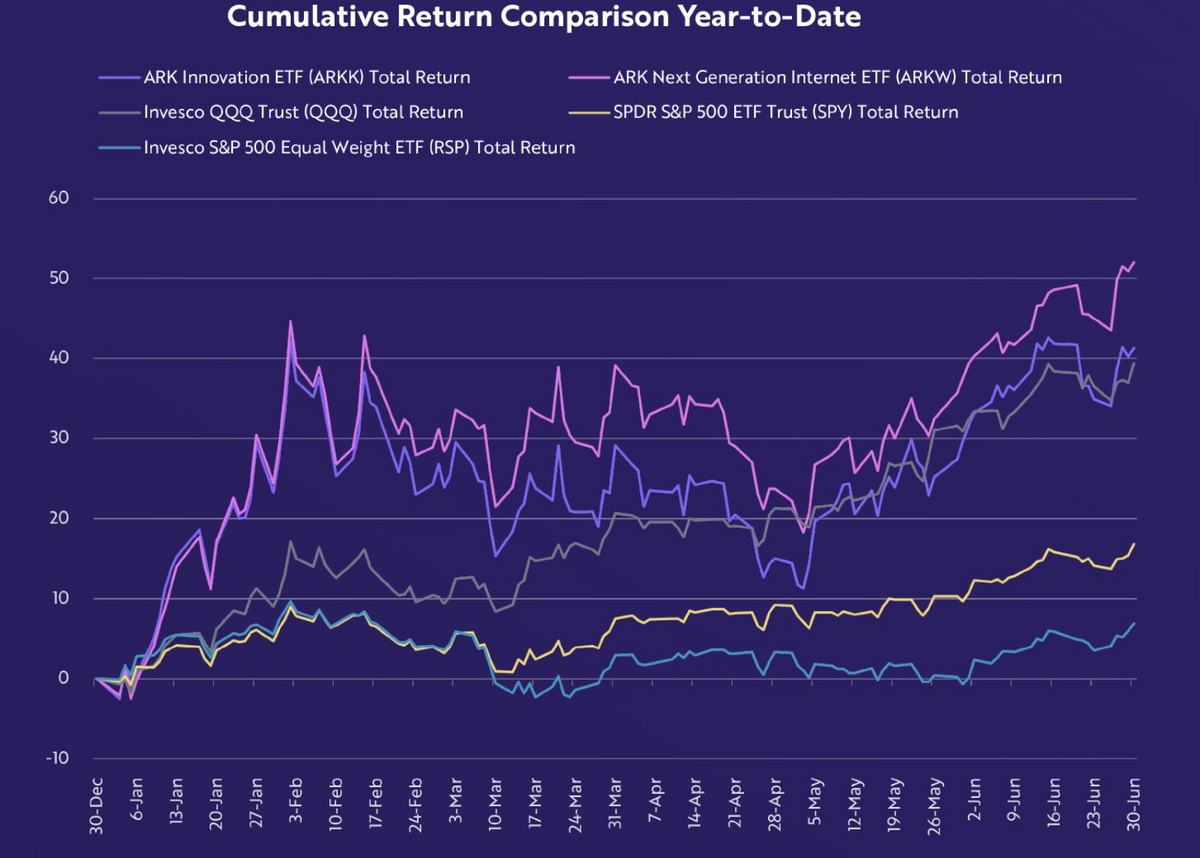

第1四半期には、破壊的なイノベーションに基づく戦略が回復し、広範な株価指数を上回りましたが、第2四半期にはメガキャップのテクノロジー株式に対する大きな露出を持つ市場価値に重きを置いたベンチマークが急上昇しました。例えば、2023年6月30日現在、Apple、Microsoft、Alphabet、Nvidia、Meta Platforms、Amazonは、QQQを代表するNasdaq 100指数の市場価値の51.0%を構成していますが、今年のトータルリターンの39.4%のうち68.8%を占めています。これらのメガキャップ銘柄を除外し、残りの銘柄のウェイトを正規化すると、Nasdaq 100のリターンは39.4%ではなく27.9%になります。

同様に、時価総額に基づくS&P 500指数(SPYで表される)は16.8%のリターンを提供しましたが、等ウェイトのバージョン(RSPで表される)は6.9%のリターンを提供しました。これは、メガキャップ銘柄への露出がパフォーマンスを支えている明確な兆候です。

「ビッグテック」銘柄とはほとんど重複しないが、ヘルスケアと小型銘柄への露出が比較的高いにも関わらず、ARKイノベーションETF(ARKK)の破壊的イノベーション戦略はNasdaq 100指数(QQQ)を上回っており、中間報告書でARKKは41.3%のリターンを提供し、次世代インターネットETF(ARKW)は52.0%のリターンを提供しました。私たちの観点からは、彼らのアウトパフォーマンスは、革新に対するラリーが広がりつつあることを示唆しており、これは「ビッグテック」の評価に疑問を投げかける可能性のある健全なサインです。それは、「安全な」ベンチマーク銘柄への詰め込みから利益を得たビッグテックの評価に疑問を投げかけるかもしれないからです。

2. メガキャップのリスク要因

これまでにAIブームから不釣り合いに利益を得てきましたが、我々の研究によれば、多くのブルーチップのメガキャップ株式は高い相対的な評価を持っており、自体がリスクにさらされている可能性があります。

-

メガキャップ銘柄への集中露出:ポートフォリオ管理の観点からは、広く知られているベンチマークに投資することは、投資家にとってリスクを集中させる可能性があります。一方で、AIの急速な進歩と巨大な進展を考慮すると、より多様な破壊的イノベーション戦略は、異なるベンチマーク銘柄のメガキャップ銘柄に比べて、リスクを軽減するか(少なくとも相殺するか)の可能性があります。ただし、小型銘柄の証券の積極的な選択は重要です。なぜなら、これらの銘柄はしばしば高いボラティリティ、低い流動性、および早期のライフサイクルに起因するビジネスの失敗など、潜在的なリスクを伴うことがあるからです。

-

高い相対的な評価:多くのメガテック銘柄は、比較的高い評価で売られており、これはAIへの素早い露出を求めて一般投資家がよく知られた指数に追加した結果と考えています。例えば、Nvidia(NVDA)は、ディープラーニングのワークロード向けのチップの主要なプロバイダーとしての支配的な地位により、売上倍率が40.5倍に達しています。我々は、自動車の研究に基づいて既存のNVDAポジションを2014年に増やしました。2014年9月の創設以来、NVDAはTesla(TSLA)、Grayscale Bitcoin Trust(GBTC)、Invitae(NVTA)に続いてARKKのパフォーマンスにおいて4番目に大きな貢献をし、ARK Autonomous Technology & Robotics ETF(ARKQ)とARK Next Generation Internet ETF(ARKW)においても3番目と2番目に大きな貢献をしました。我々はNvidiaがAIの持続的な突破に対する主要な促進者および受益者である可能性が高いと考えていますが、他の潜在的な受益者は理解されておらず、はるかに低い評価で売られており、期待の高い側面で重要な収益および利益のサプライズを提供する可能性があります。

-

製品の破壊:一般的に、広く保有されているメガキャップ企業は過去10年間にわたり相当な成長を享受してきましたが、市場飽和の段階に達しており、将来の成長の見通しに制約をかける可能性があります。AIトレーニングコストが年間約70%減少しているという我々の調査から、ビジョン豊かな経営陣、幅広い配布、および独自のデータを持つ小規模な、より集中的な企業が重要な受益者となる可能性があります。メガキャップ企業はAIに多額のリソースを割り当てるでしょうが、彼らのイノベーションの取り組みは古い技術に焦点を当てたプロジェクトと部門に分散することがよくあり、これが大企業が後続のイノベーションの波を見逃す理由の一つでもあります。また、プライバシーと反トラストの検討に関連する政治的な障害に直面する可能性もあります。たとえば、インテルは個人用コンピュータからモバイルコンピューティングおよびモバイル電話へのテクノロジーの移行を逃しました。

我々の調査によれば、AIは大手市場の確実なキャッシュカウビジネスを破壊する可能性があります。OpenAIのChatGPTは、App StoreとGoogle Searchを破壊することでAppleとAlphabetを脅かす可能性があります。ChatGPTのプロダクトプラグインにより、チャットボットは外部データやサービスと対話できます。これにより、ウェブ上でリアルタイムの情報を検索し、地元の店舗から食料品を注文し、世界中で最低価格でフライト、ホテル、またはレンタカーを予約することができます。特別な目的のアプリケーションが不要な場合、一般的な目的のインターフェースがオープンウェブ全体で回答を提供できるようになるのです。つまり、大規模な言語モデルはオペレーティングシステムとなり、開発者にはAppleのリカレント収益ストリームを支配する15-30%のプラットフォーム税を回避する方法を提供します。Googleの収益も、消費者と企業がウェブサイトからウェブサイトに移動することに依存しています。現在、消費者と企業はプラグインを使用して広告なしで答えを得ることができるため、Googleの主要な収益源が危険にさらされています。

言い換えると、テクノロジーの中心は大きく変わりつつあります。大規模な言語モデルは、メガキャップテック企業を立ち往生させる可能性のある超指数的な成長機会を提供しています。

3. AI価値蓄積の次の波

ChatGPTに対するNvidia(NVDA)の強力な株価上昇が過去数か月間に私たちにAIに関するARKのポートフォリオポジショニングを説明する機会を提供しました。以下の3つの要因に基づいています:

-

生産性:生成的AIは、さまざまな職種にわたる生産性の大幅な向上を実現しています。例えば、大規模な言語モデルは、コーディング補助ツールであるCopilotによって、コーディングに関連する作業満足度を向上させ、ソフトウェア開発に必要な時間を55%削減しています。このような生産性向上が産業全体にスケールするという示唆から、GPT-4はUniform Bar Examで90パーセンタイルのスコアを獲得し、2年前のGPT-3.5よりも9倍の向上を達成しました。

-

AIハードウェアの需要:生成的AIには、規模で実行されるニューラルネットワークワークロード向けの新しいハードウェアスタックへの新しいインフラ投資が必要です。ARKの研究によれば、AI駆動のデータセンターへの支出は、2021年の188億ドルから2030年までの年間平均で53%増加し、2030年には9370億ドルに達する可能性があります。これは、NVIDIAなどのチップメーカーにとってポテンシャルな好機でしょう。

-

AIソフトウェアの展開:我々の研究によれば、AIハードウェアに支出されたすべてのドルは、有用な寿命内で最大21ドルのソフトウェア収益をサポートできます。これは「優勝者がほとんどを獲得する」機会となり、独自のデータ、分配優位性、強力なリーダーシップを持つ企業が、人工知能によって創出された生産性の向上と新しい市場を最大限に活用する最適な立場にあるはずです。

4. AIのスリーパーウェーブ

私たちの研究によれば、ARKの戦略は、数量的な研究スクリーンに登場していない可能性がある人工知能への有望な露出を提供しています。ARK Disruptive Innovation Strategy(ARKK)およびARK Next Generation Internet Strategy(ARKW)を含むいくつかの公的株式戦略における高信頼の銘柄の例は次の通りです。

-

UiPath:UiPath Inc.は、すべての産業向けにロボティックプロセス自動化(RPA)ソリューションを提供するエンドツーエンドの自動化プラットフォームを提供しています。このプラットフォームは、非技術者でもコーディングスキルがほとんどまたは全く必要としないアプリケーション固有の自動化を作成できるようにすることを目指しています。会社はまた、人工知能/機械学習(AI / ML)およびアプリケーションプログラムインタフェース(API)を活用して人間の行動をエミュレートすることに焦点を当てています。我々の研究によれば、このスペースの他の企業は、自然な人間の行動と意思決定から遠く離れたAPIに過度に依存しており、UiPathの強調する低コードノーコードの自動化と比較して効率が低いことがあります。

Twilio : 私たちの視点では、Twilioは、主要なメッセージングAPIとソフトウェア製品スイートを含む、主要な顧客コミュニケーションプラットフォームを構築しています。そのFlexコンタクトセンターソフトウェア製品やSegmentという顧客データプラットフォームを基に、顧客コミュニケーションチャネルに人工知能を導入する最適な位置にあると考えられています。数十億のビジネス対消費者インタラクションにわたる重要なデータ資産を持つツイリオは、人工知能モデルをトレーニングしてさまざまなユースケースと業界に対応できる可能性があります。時間の経過とともに、アプリケーションソフトウェアの収益はその粗利益を増加させるでしょう。ARKはTwilioに対して長期的な信念を持ち、モバイル電話の採用が世界中で拡大する中で、現代の企業と顧客間のコミュニケーションを革新する潜在能力を高く評価しています。消費ベースの価格設定モデルにより、顧客は支出を簡単に調整できますので、最近はマクロ経済状況が利益率を圧迫していますが、予算が正常化するにつれて、AIの機会から大きな利益を得ると考えています。

これは、ARKのポートフォリオの一部であり、量的な研究スクリーンには含まれていない企業の例です。これらの銘柄は、AIの進化による新たな成長機会に関連しており、将来の成果を提供する可能性があります。

結論

AIは今後数十年にわたり、経済、産業、投資のあらゆる側面に影響を与える可能性があります。メガキャップテック企業はAIの成長から利益を得てきましたが、その評価は高く、リスクも伴っています。ARKの研究によれば、AIの進化は今後も続き、新たな成長機会を提供するでしょう。これらの機会を見逃すことなく、多様なポートフォリオを構築することが、投資家にとって重要です。投資家は、AI駆動の未来におけるリーダー企業に焦点を当てることで、AIの成長から最大限の恩恵を受けることができるでしょう。ARKのポートフォリオは、これらの成長機会に露出し、新たなメガトレンドの前触れとして機能する可能性があります。

--

元記事にはチャートやグラフも交えながらより充実した内容になっていますので、そちらもぜひ参照ください。

Investing In Artificial Intelligence: Where Will Equity Values Surface? - ARK Funds (ark-funds.com)

同様の中小型のAI関連銘柄が過小評価されている点は、iCapital社のレポートでも言及されていました。詳細は下記記事にまとめています。