シンガポールREITを代表するIndustrial REITであるCapitaLand Ascendas REITのFY2022 2H決算は好調な結果でした。Key Highlights のスライドで今回の決算の良好さが凝縮されています。

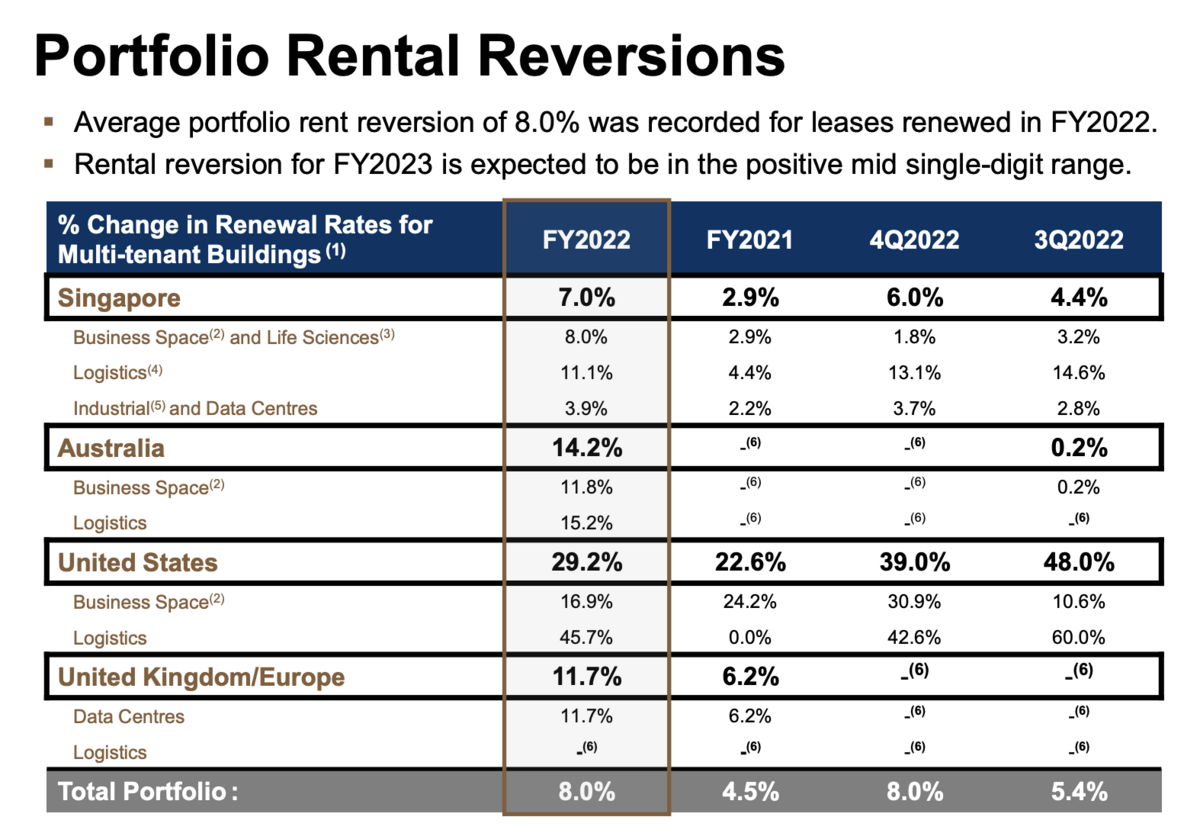

Asset Management: 物件の稼働率は94.6%とYoYで1.4pts改善。更新賃料上昇率+8%と既存物件からの収益力が増しています。

Capital Management: レバレッジは36.3%と低水準を維持し、為替リスクは79%をナチュラルヘッジしています。

Financial Performance: DIはS$ 663.9MとYoY +5.4%成長、DPUは15.798cents で+3.5%成長です。

以下、それぞれの項目の詳細を見ていきたいと思います。まずは、Financial Performanceから。

FY2022 vs FY2021 の通期実績での比較です。

Gross Revenue: S$ 1,352.7 M (YoY +10.3%)

NPI: S$ 968.8M (YoY +5.2%)

DPU: 15.798 cents (YoY +3.5%)

全ての前年比プラスを達成し、特にGross Revenueについては2桁成長を達成しています。金利コストやエネルギーコスト上昇などインフレに伴うコスト増加分以上に売上を上昇させることができており、利益面でも着実に実績を出してきている点がわかります。

2H FY2022の実績詳細です。

Gross Revenue: S$ 686.1M (YoY +7.1%)

NPI: S$ 491.8M (YoY +3.5%)

DPU: 7.925 cents (YoY +4.3%)

こちらも全ての前年比プラスを達成しています。

稼働率については、毎四半期改善されており、ポートフォリオ全体では94.6%となっています。特にUK ,Europeは3pts近く改善し、99.4%となっています。やや減速しているUS物件の稼働率が改善していくかが2023年の課題です。

更新賃料増加率は前年比+8%と大きく増加しましたが、インフレ率の高い米国の+29.2%が大きく寄与したようです。FY2023年も+5%前後の上昇を見込んでいるようです。

インフレ対策の要とも言えるバランスシート(BS)面での指標も確認していきましょう。

レバレッジ比率を36.3%と低水準を維持しつつ、借入金利コストも2.5%と低くなっています。CapitaLand系列で高い格付けが厳しい環境下で優位に働いています。

金利が上昇した場合のDPUへの影響もまとめており、+50bpsで-0.15centsのDPUへのマイナスインパクトとなります。為替リスクについてもポートフォリオ全体の74%分をナチュラルヘッジでカバーしています。

最後に指標面を見ていきましょう。

PBRは過去2年平均の水準まで戻ってきました。配当利回りについては5.5%を2年平均よりも下の水準となっています。大きく割安とはなっておらず、企業価値近辺の妥当な水準であると言えそうです。

今回の決算を受けてアナリストはターゲットプライスを$2.98から$3.06に上方修正しています。