<概要・特徴>

シンガポールREITのインフラREIT代表といえばこの銘柄。インフラ系銘柄の最大の長所はその安定性にあります。景気による業績のブレが少なく、安定した配当が望めるため、長期投資銘柄の選択肢となりえます。特にこのKeppel Infrastructure Trustは分散されたインフラ施設のポートフォリオを持っており、魅力ある銘柄となっています。

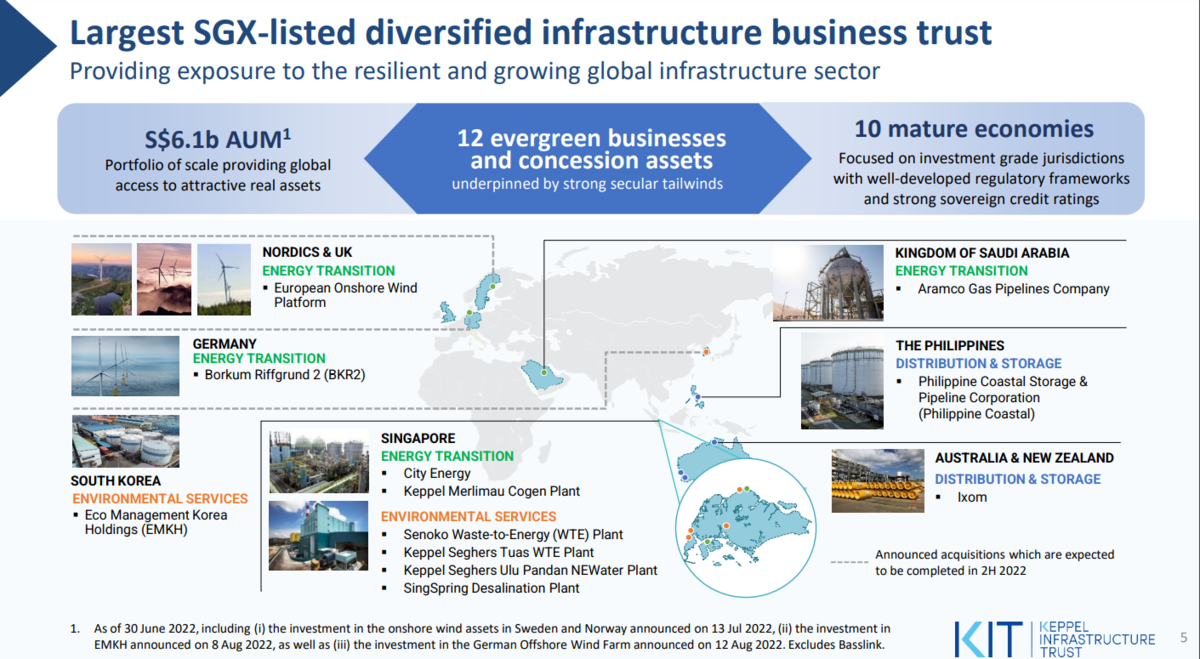

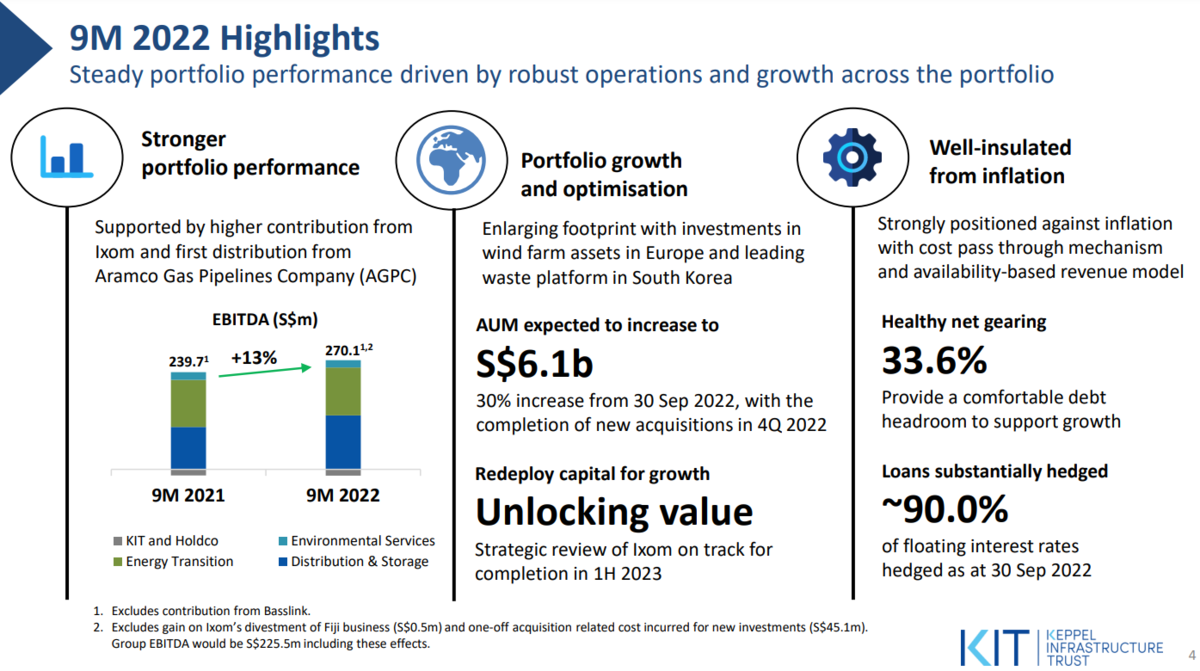

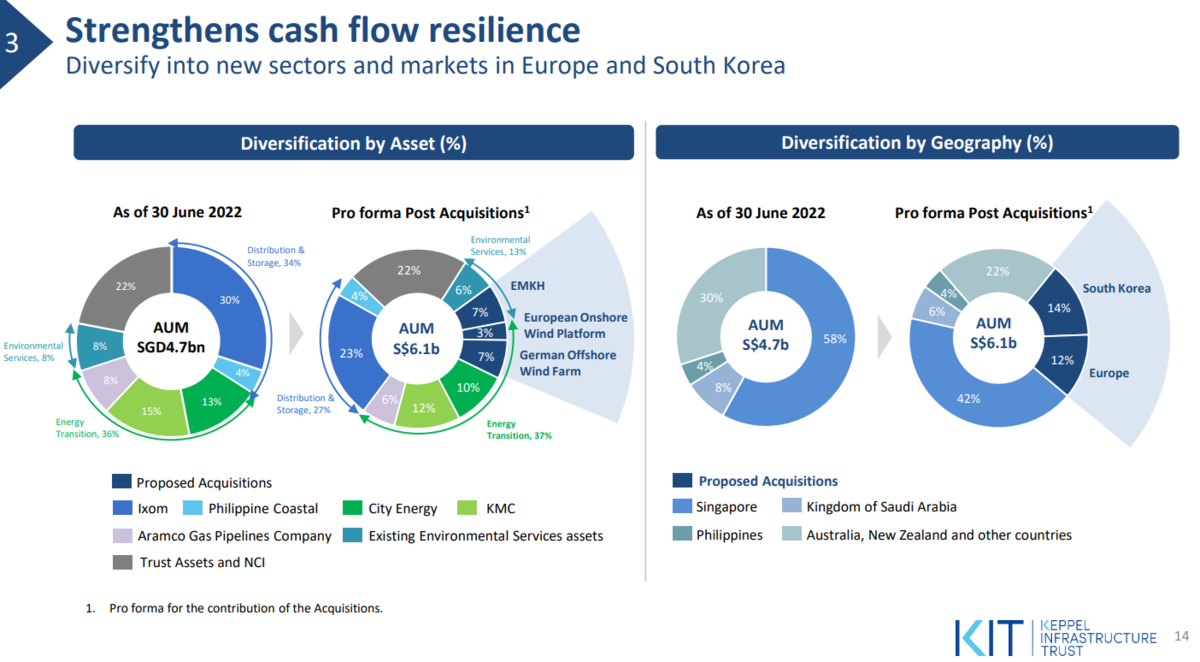

AUM(資産規模)はS$6.1bでシンガポールのみならず、オセアニア、欧州のインフラ関連施設を保有しています。

直近ではグリーンエネルギー施設への投資を推進しており、ヨーロッパのオンショア・オフショアの風力発電施設に投資しています。韓国のごみ処理施設と合わせて2022 2Hに取得完了予定です。

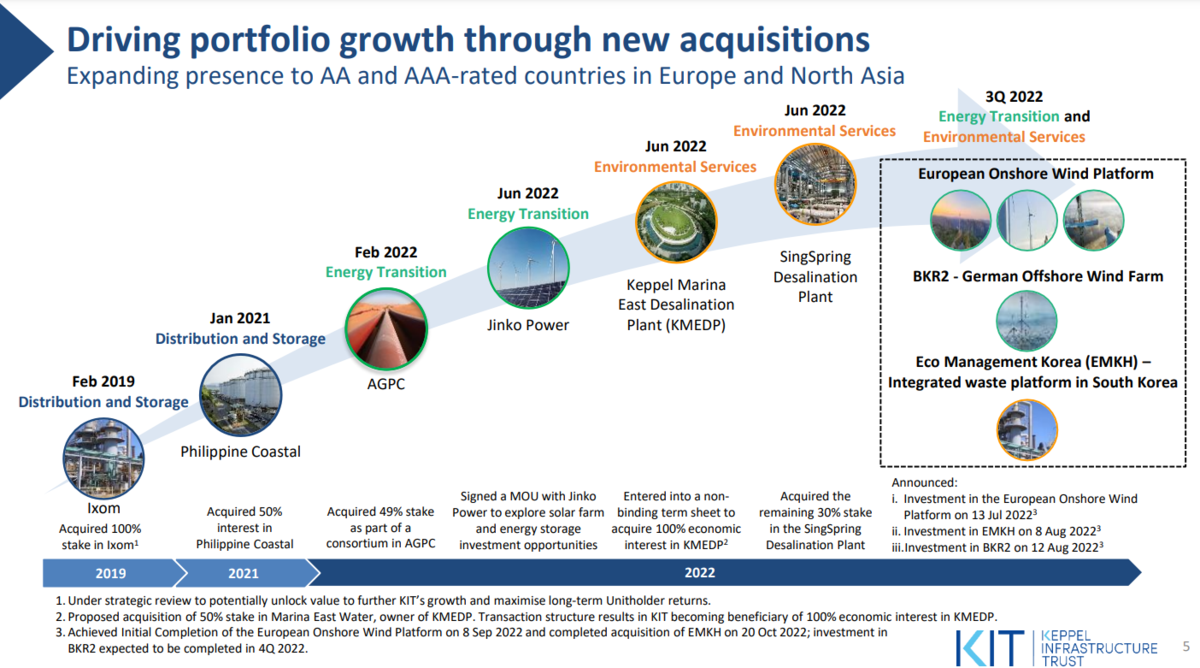

上場以来、堅実に資産規模を拡大しており、分散化も進めることでより強固なポートフォリオを構築しています。

価格:0.53 SGD 時価総額:2,645 M SGD 配当利回り: 7.4% (2022/11/7時点)

直近の2022 Q3決算もEBITDAが前年比+13%成長と好調な結果となっています。

<ポートフォリオ>

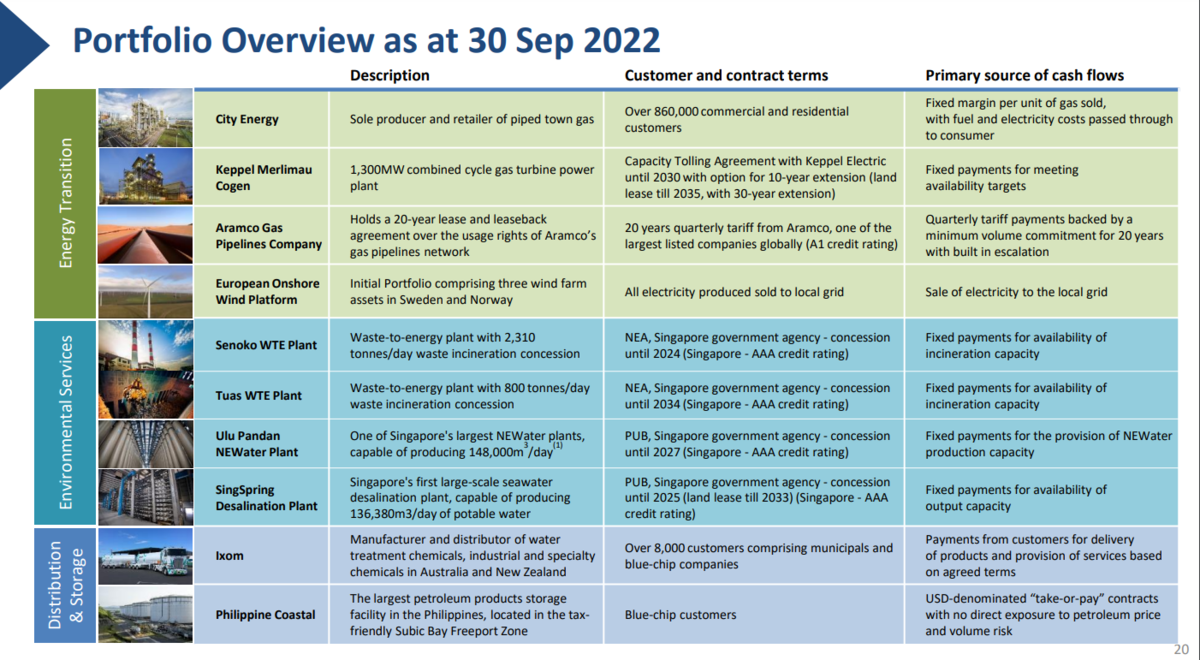

Energy Transition, Environmental Services, Distribution &Storageの 3つのカテゴリーに分大別され、現在はグリーンエネルギー関連への投資を拡大しています。

Energy Transition: 都市ガス・発電施設やSaudi Aramcoとの提携ガスパイプライン、欧州の風力発電もこのカテゴリーに入ります。

Environemntal Services:ごみ焼却施設、浄水・海水濾過設備などがこのカテゴリーで、海水を真水として処理するSingSpringもここに入ります。

Distribution & Storage: オーストラリアとニュージーランドの浄水・水処理薬品施設のIxom、フィリピンの石油貯蔵施設。

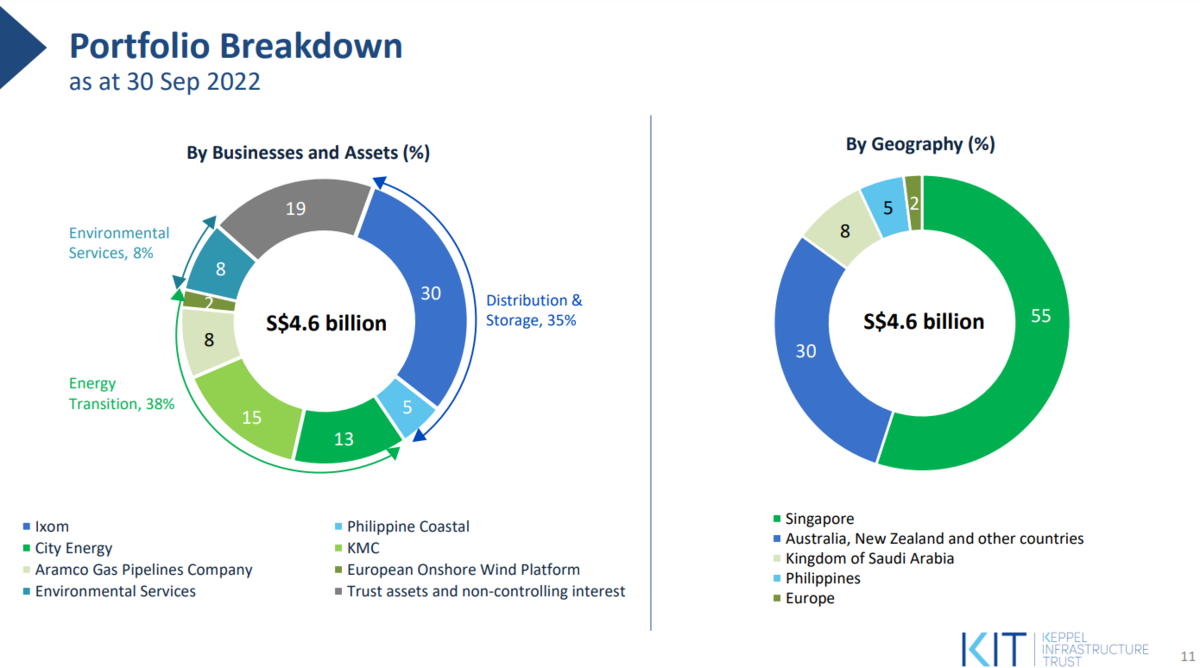

AUMに占める割合はEnergy Transitonがトップで38%、次いでDistribution & Storageが35%となっています。地域別ではシンガポールが55%、オーストラリア・ニュージーランドが30%の配分となっています。

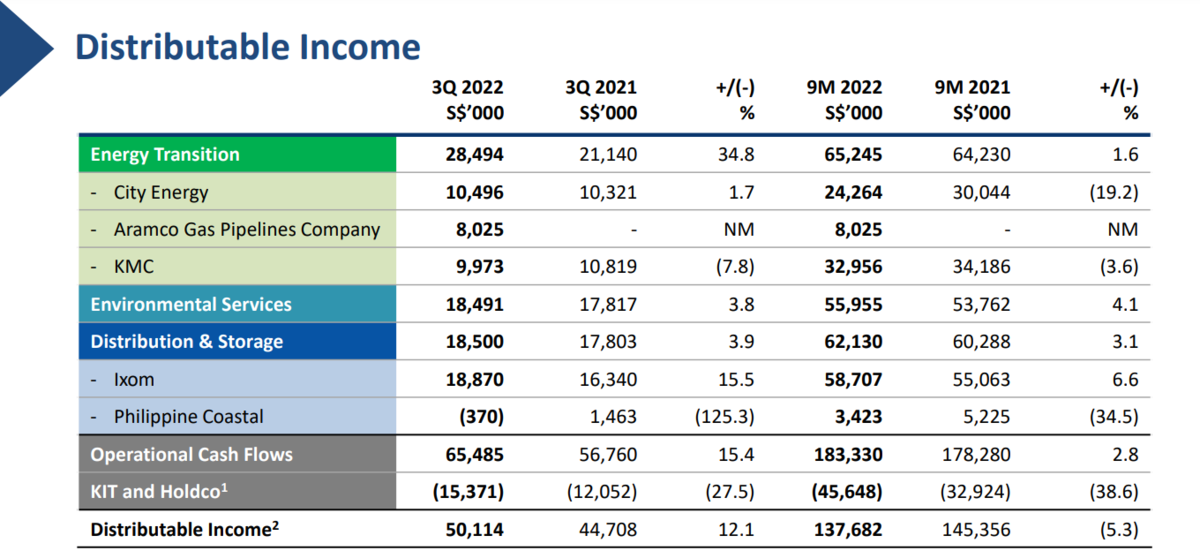

Incomeベースでの割合を見ると、Asset比率では大きな差があったEnvironemnt ServiceとDistribution & Storageは意外にも同規模となっていることがわかります。Aramco Gas Piplinesからの収入は2022年Q3が初計上となりました。

新規投資分野

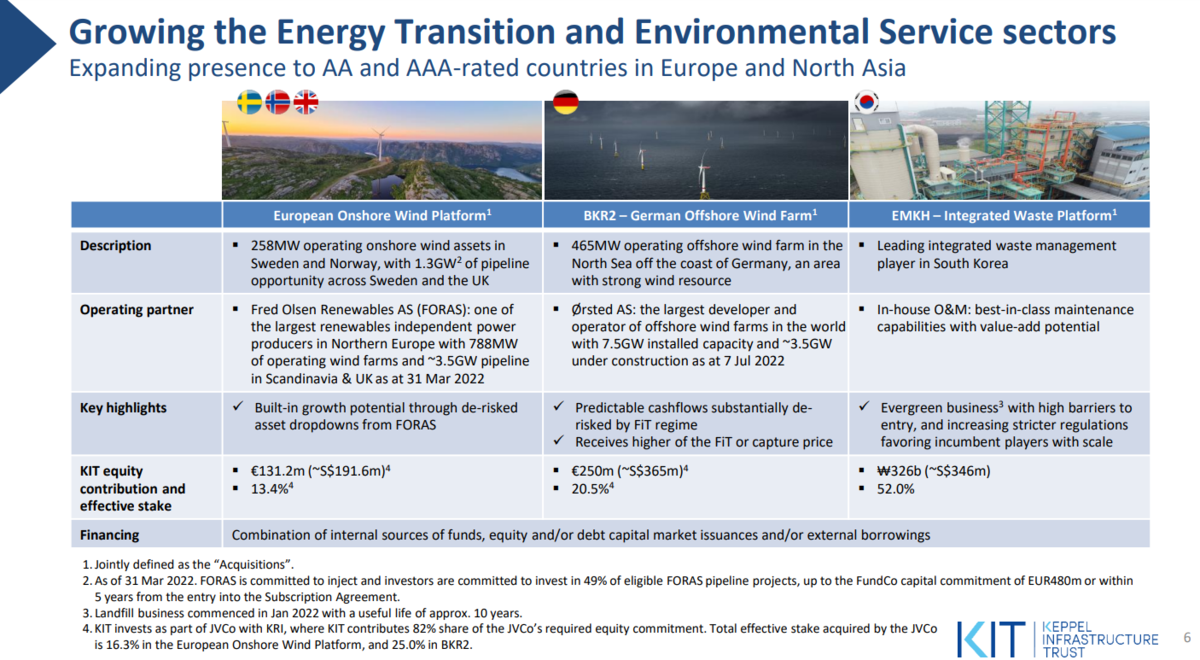

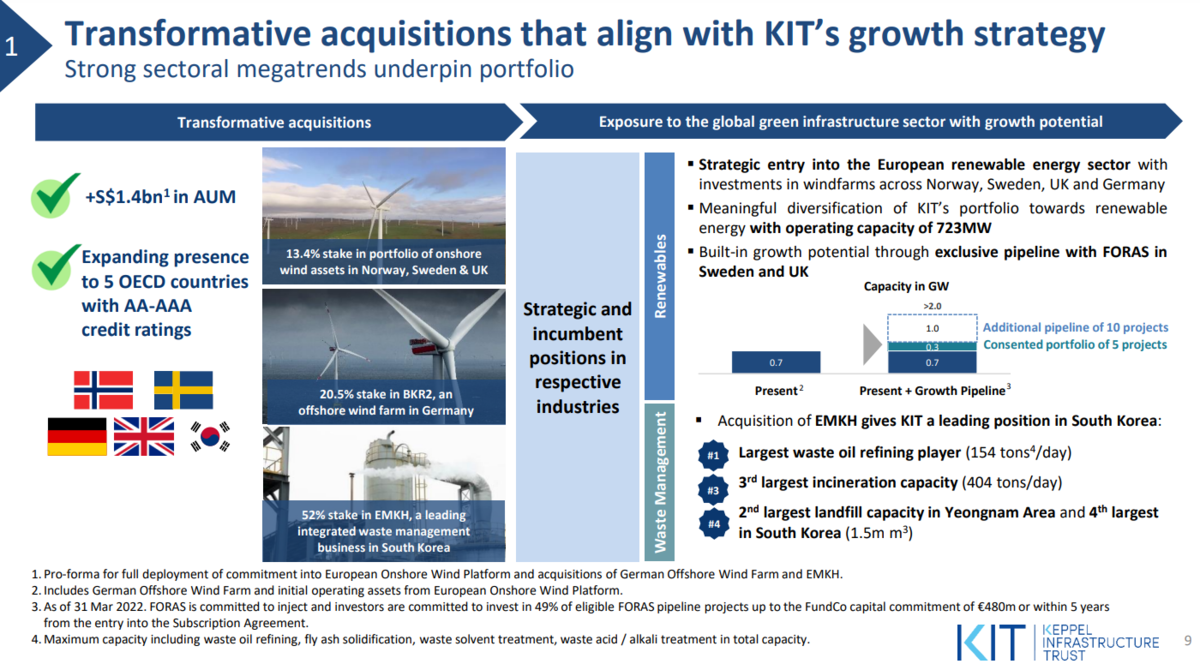

ポートフォリオを大きく変える3つの新規投資についても詳細を確認しておきましょう。

2022 2Hに取得完了予定のプロジェクトは①ヨーロッパ(ノルウェー,スウェーデン,英国)のオンショア風力発電②ドイツのオフショア風力発電③韓国のごみ処理施設 の3つです。

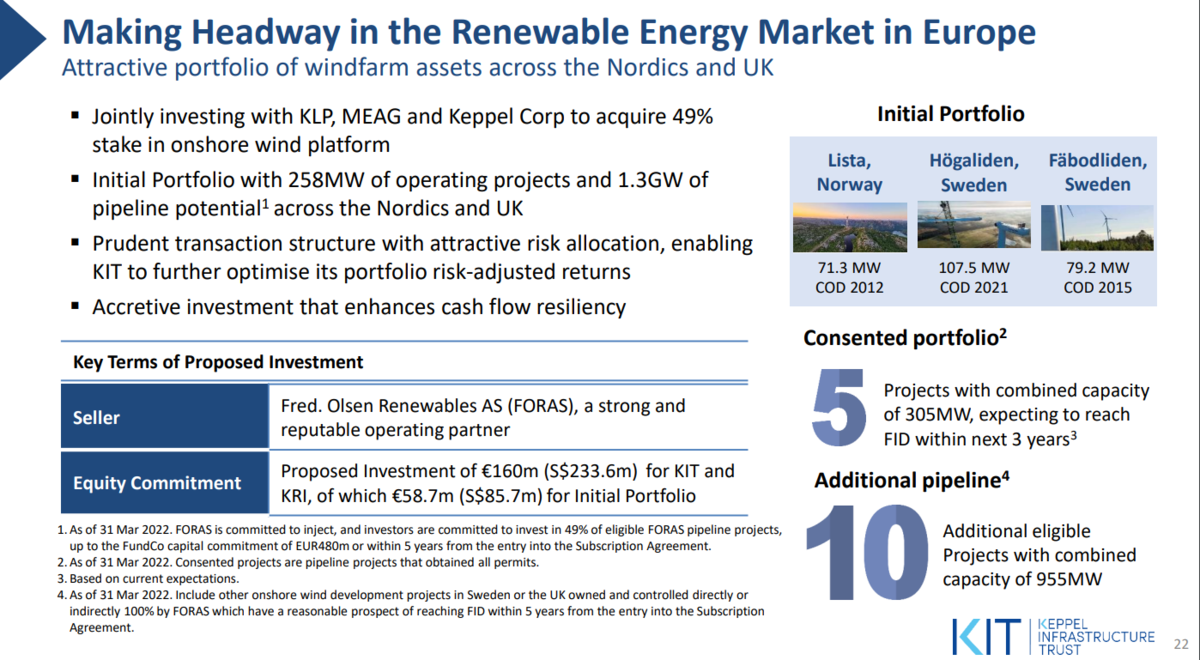

①ヨーロッパ(ノルウェー,スウェーデン,英国)のオンショア風力発電

KLP,MEAG,Keppel CorpによるJV(Joint Venture)のスキームで投資を実施し、JVが全体の49%を保有し、内KITの持ち分は18%。最初は3つのポートフォリオから開始し、次の3年で5つのプロジェクト、5年でさらに10プロジェクトを追加するスケール感で実施。

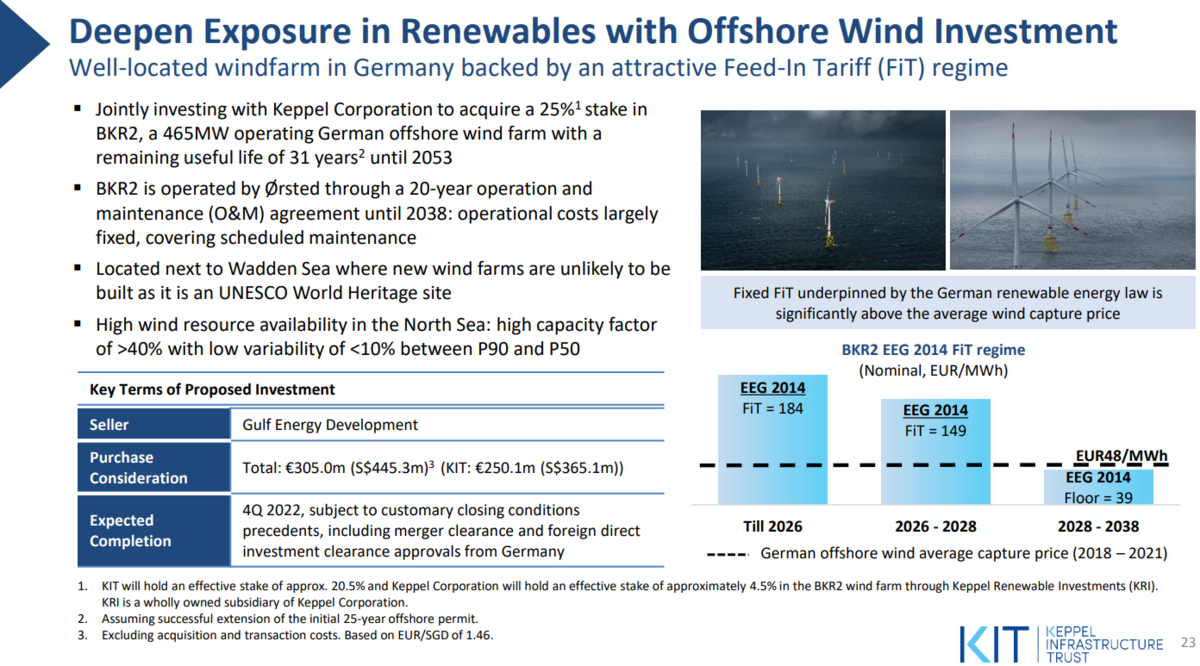

②ドイツのオフショア風力発電

Keppel CorpとのJVでプロジェクトの25%を保有、KITの持ち分は約20%。FiT(固定価格買取制度)により良い水準でのキャッシュフローが期待できる。

オフショア風力発電については、下記記事でも詳細を取り上げています。

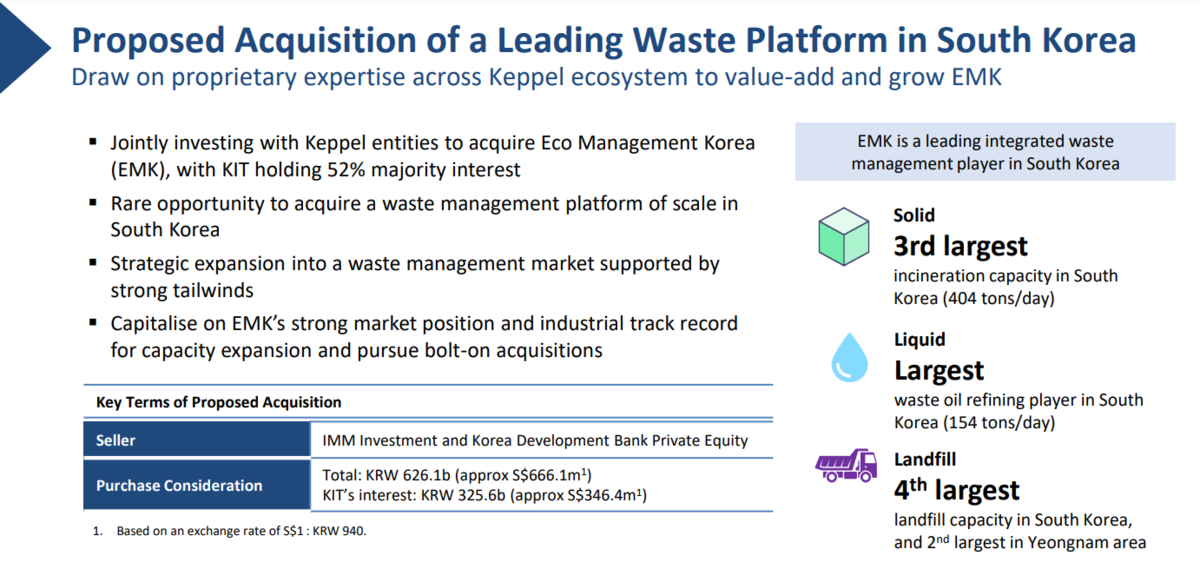

③韓国のごみ処理施設

Eco Management Korea(EMK)をKeppelグループで買収し、Keppel Infrastructure Trustの持ち分は52%。EMKは韓国でトップクラスの統合廃棄物管理施設。

そして、現在投資を進めているクリーンエネルギー関連の欧州風力発電と韓国のごみ処理施設の取得が完了すると、資産額ベースでポートフォリオの17%を占める規模になります。地域別でもシンガポールの比率が50%を下回り、より分散されたポートフォリオとなります。

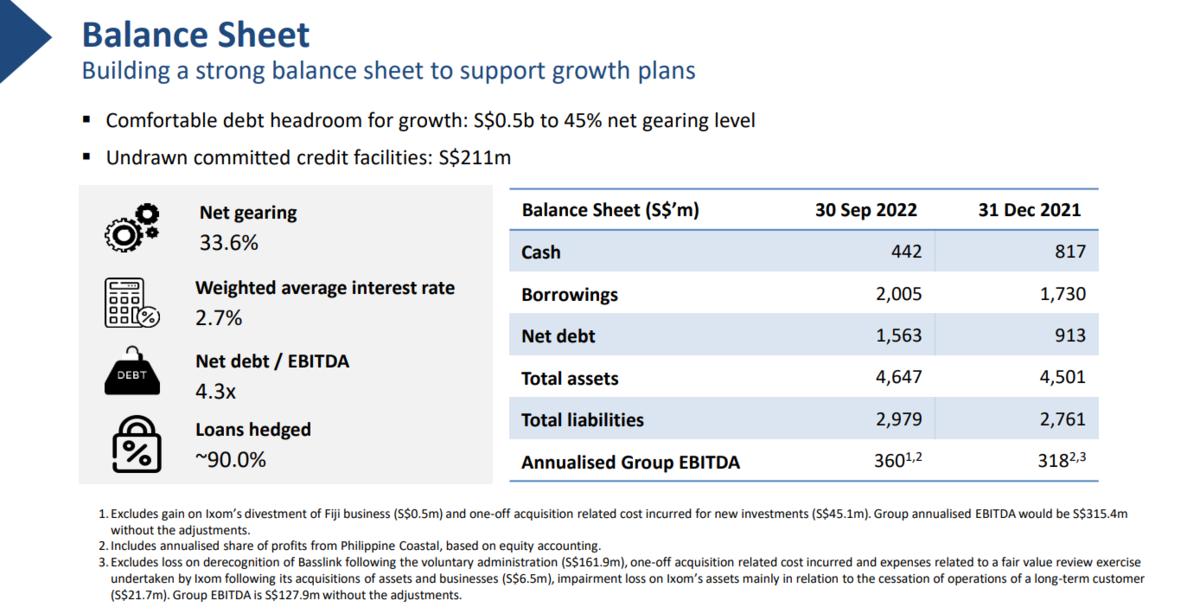

<財務状況>

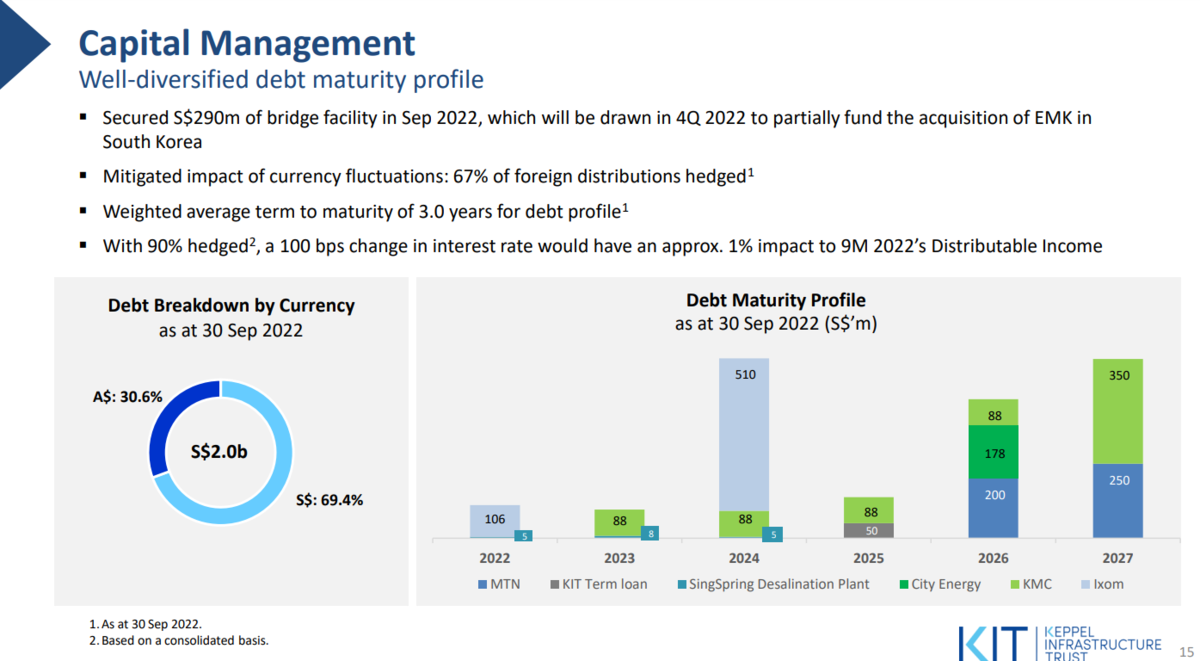

レバレッジを示すGearingは33.6%と低い数値で、今後の物件取得にも期待がかかります。借入金金利は2.7%で、借入金の90%をヘッジしています。

借入金の内訳はシンガポールドル69.4%,豪ドル30.6%で、外貨の67%をヘッジしています。借り換えタイミングをみると、2024年に大きめの返済が控えているため、この時点での金利水準には注意する必要があります。また、金利1%上昇に対する配当金へのインパクトは1%減の影響となっています。

J-REITではインフラリートというと、太陽光発電施設が主流なのですが、Keppel Infrastructure Trustは多種多様なインフラ施設を持っていることがわかります。足元のリセッション懸念による不透明なマーケット環境では、インフラリートの安定感という魅力がより際立ちます。長期投資目的のポートフォリオには、ボラティリティ管理の観点からもぜひ組み入れておきたい推奨銘柄です。