--2023/5/7更新--

<概要・特徴>

2022年8月にシンガポールのリテール・オフィスに投資するMapletree Commercial Trustと東アジアのオフィス物件に投資するMapletree Notrh Asia Commercial Trustの2つのREITが合併してできたのがMapletree Pan Asia Commercial Trustです。特にシンガポール国内の物件はグーグルがテナントとして入っているビジネスパークのMBCや国内最大のショッピングモールであるViVoCityなど優良物件を保有しています。この合併により時価総額はシンガポールREIT全体で3位となっています。

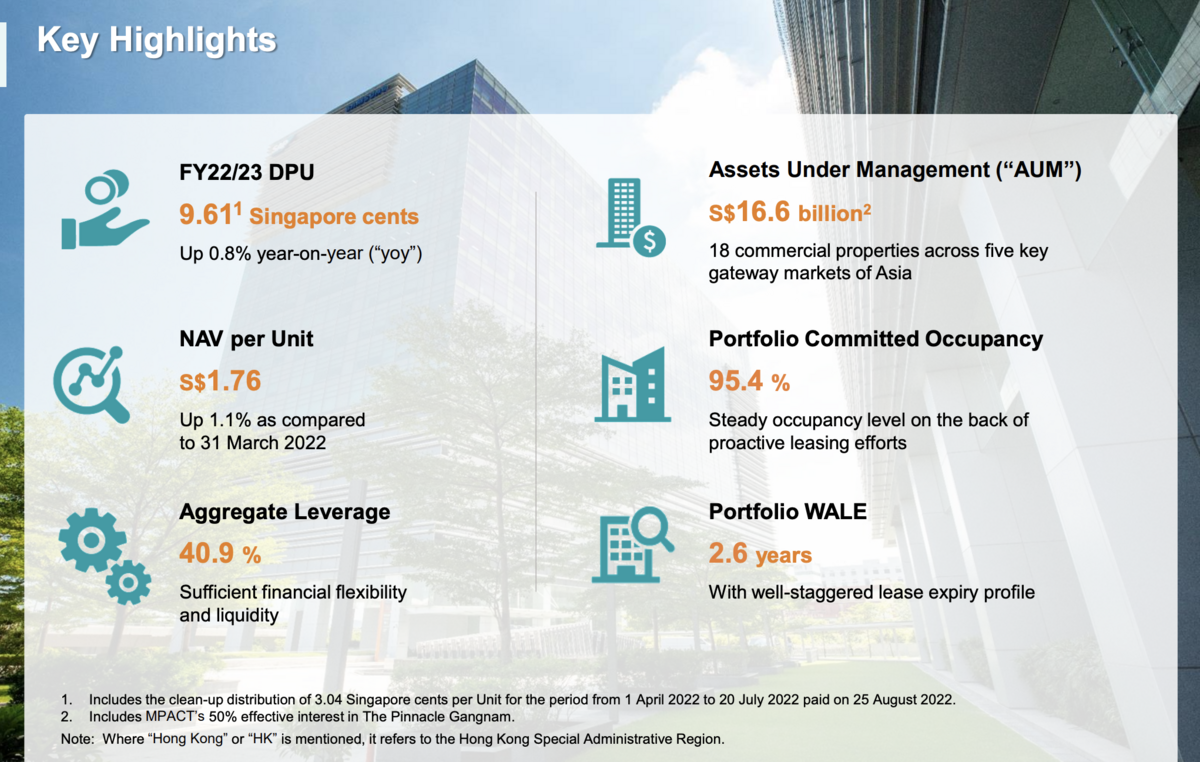

価格: 1.76 SGD 時価総額:9.2 B SGD 配当利回り: 5.5% (2023/5/2時点)

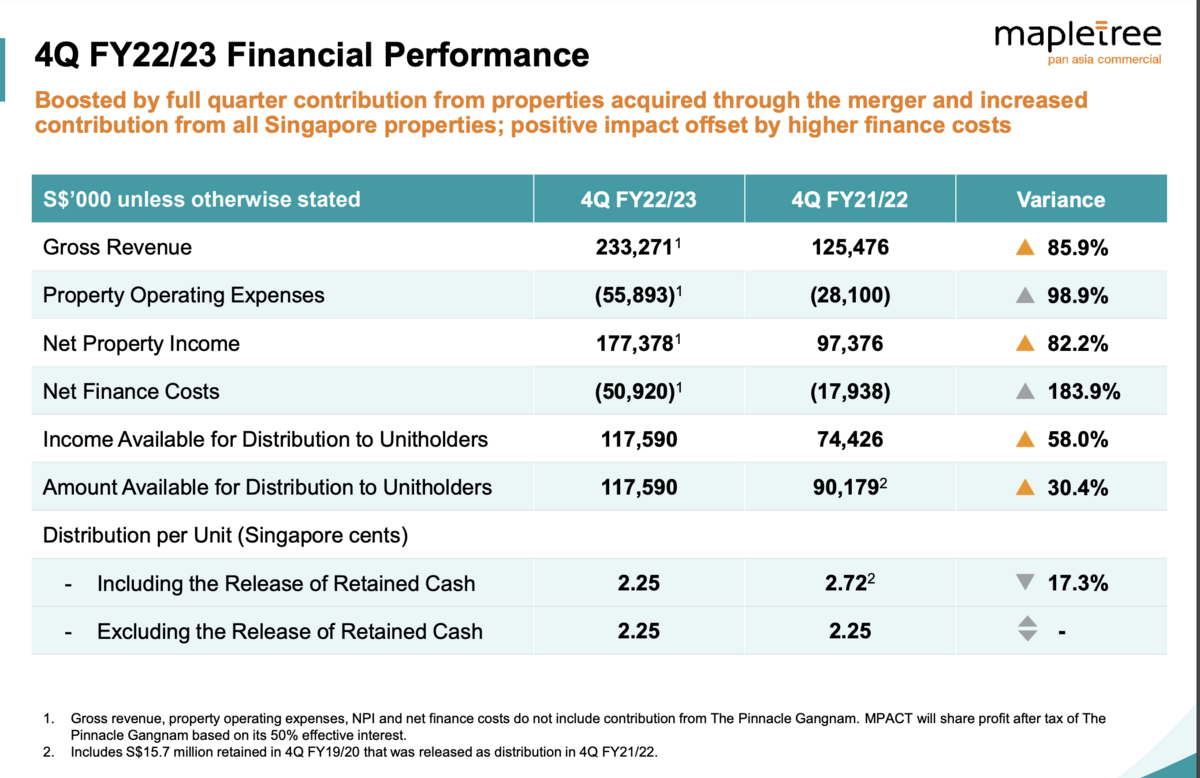

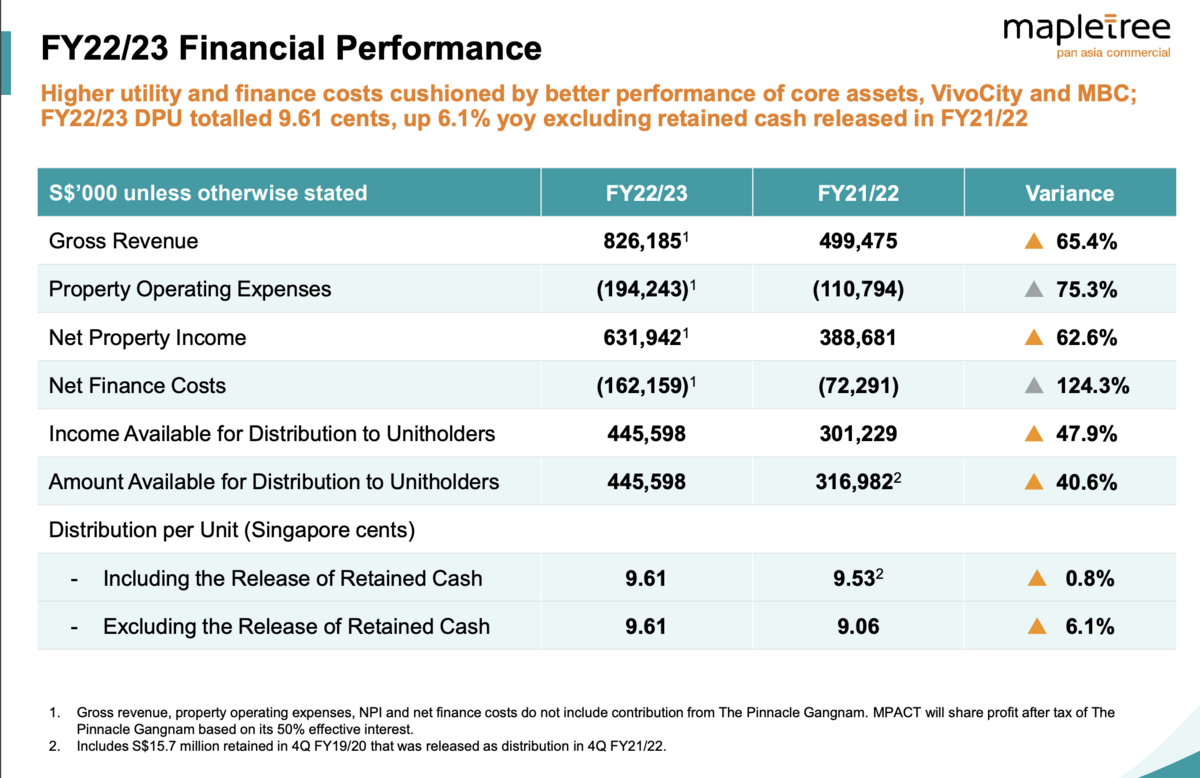

2023/4/27に発表された直近のFY22/23 決算も良好で、合併の効果もありNPI,DPU共に前年比で大きく成長しています。Gross RevenueやNPIは合併すれば規模が大きくなるのは当然ですが、一時配当除くDPU(1株あたり配当)が前年比で+6%成長している点は評価できます。

Gross Revenue: 826.2 M SGD (YoY+65.4%)

NPI: 631.9 M SGD (YoY +62.6%)

DPU: 9.61 cents (YoY +0.8%)

<ポートフォリオ>

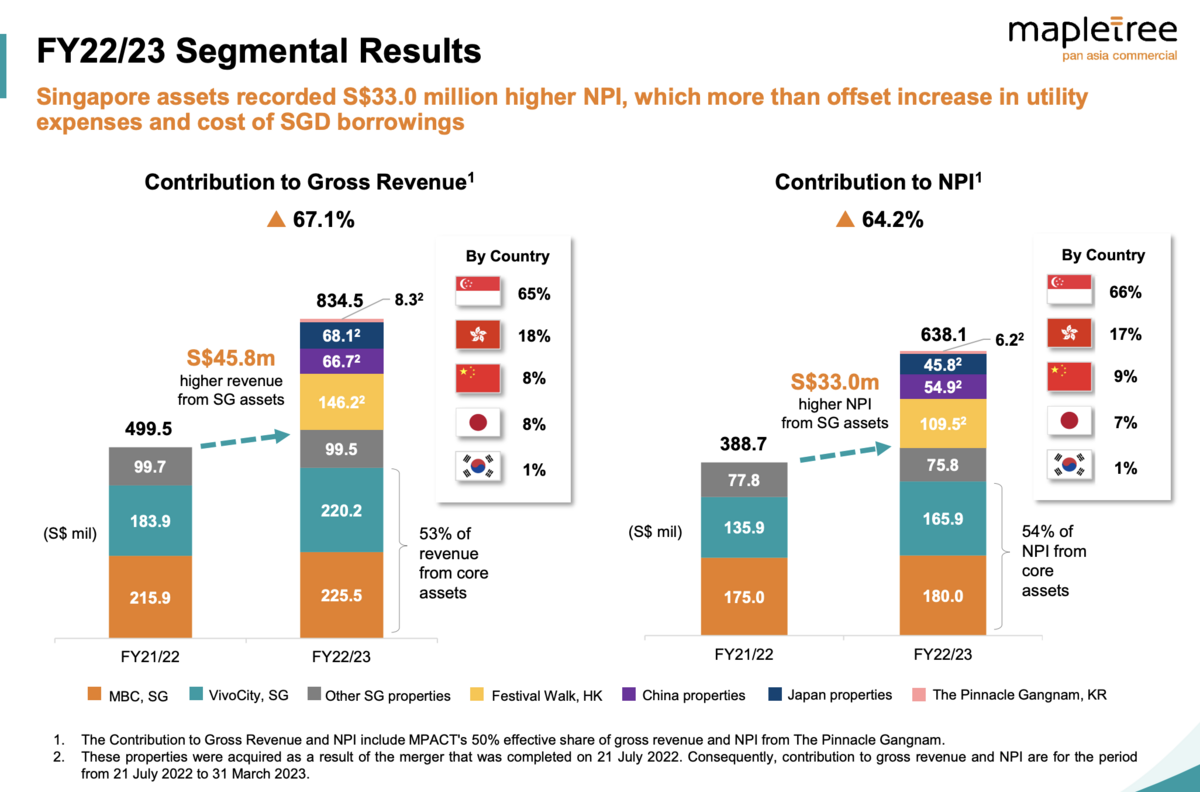

旗艦物件であるViVoCityとMBCはシンガポールにあるため、基本的にはシンガポール中心のポートフォリオ構成であるといえます。AUMベースで半分以上がシンガポールとなり、残りを香港・中国・日本などの東アジアが占める形になります。

上記Segment別のRevenue/NPIを見ると、2つの旗艦物件で約53%を稼いでいることがわかると思います。North Asia Commercialとの合併分が約25%となり、シンガポールを中心としつつも分散が進み、東アジアのエリアで今後どれだけ成長していけるかが鍵となります。

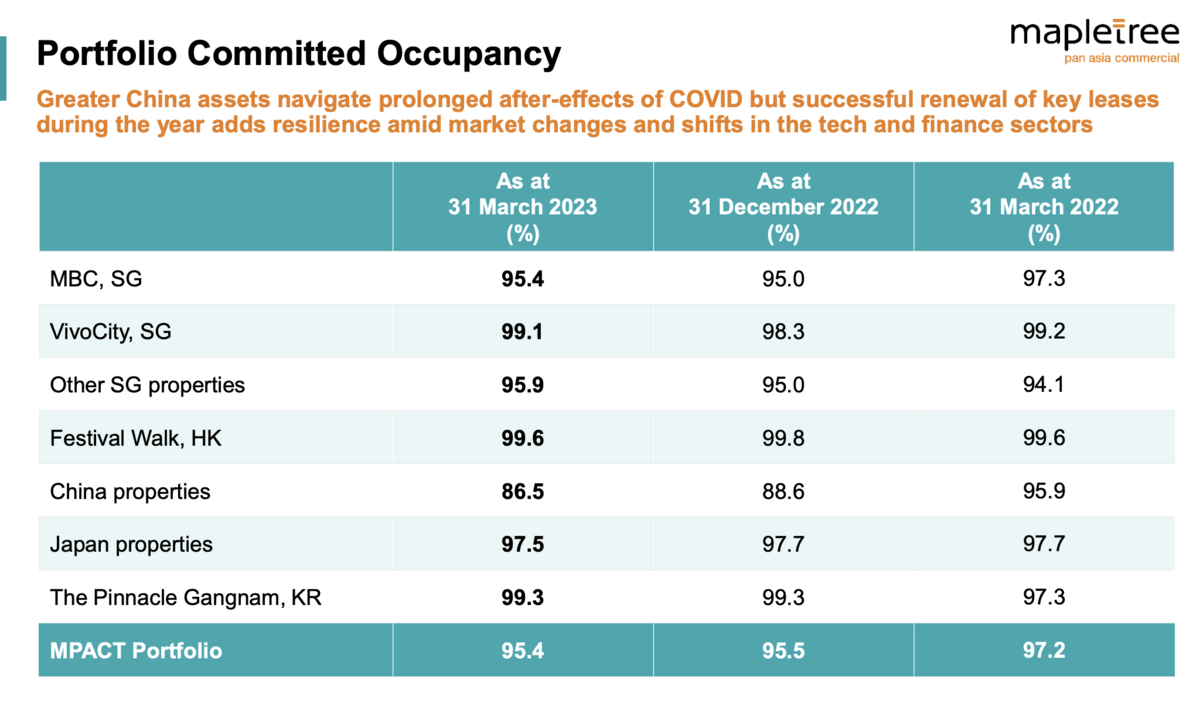

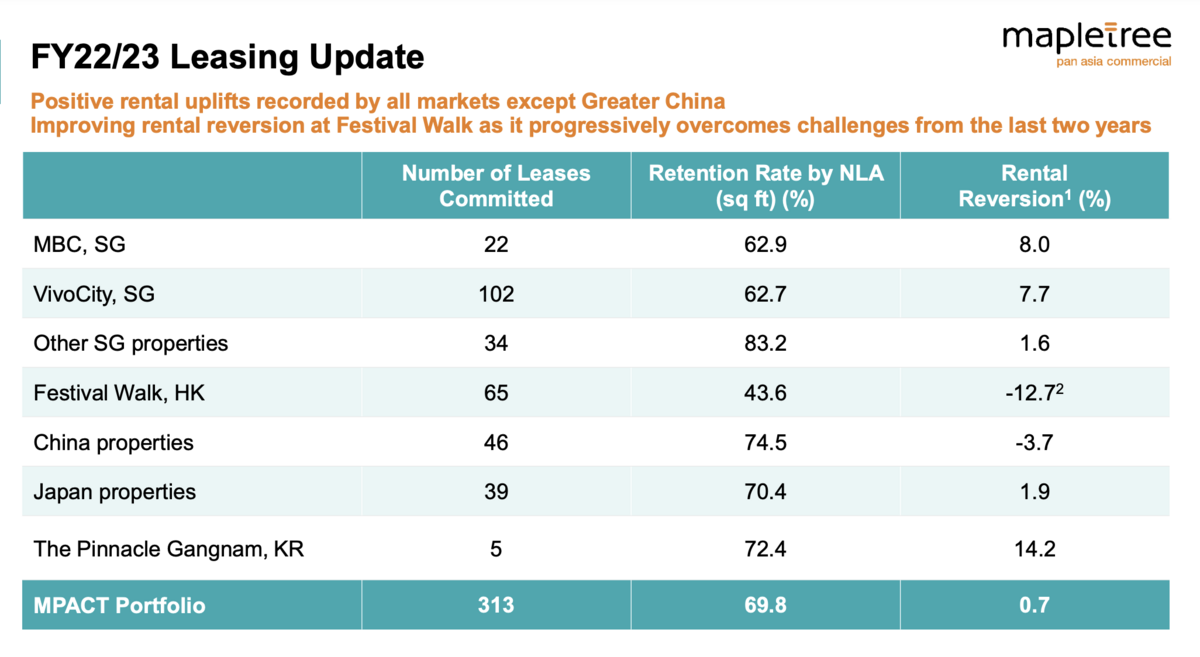

稼働率は95.4%と良好で、特にリテールのViVoCityでは客足が戻ってきており、テナントの売上が改善されています。この状況を賃料の上昇に結びつけて行くことが次のステップです。香港のFestival Walkは前年比マイナスとなっており、厳しい状況となっています。

物件・エリア毎の稼働率をみると、中国が86.5%と低調です。この1年間で悪化し続けています。旗艦物件のMBC,ViVoCityはやや下がっているものの高い稼働率を維持しており、ここの数値が本REITにとっては一番大事なところになります。

契約更新に伴う賃上げについては香港の物件が大きくマイナスとなっているものの、他物件では順調に値上げできています。香港のFestival Walkの改善が最大の課題と言えるでしょう。

<テナント・リース、財務状況>

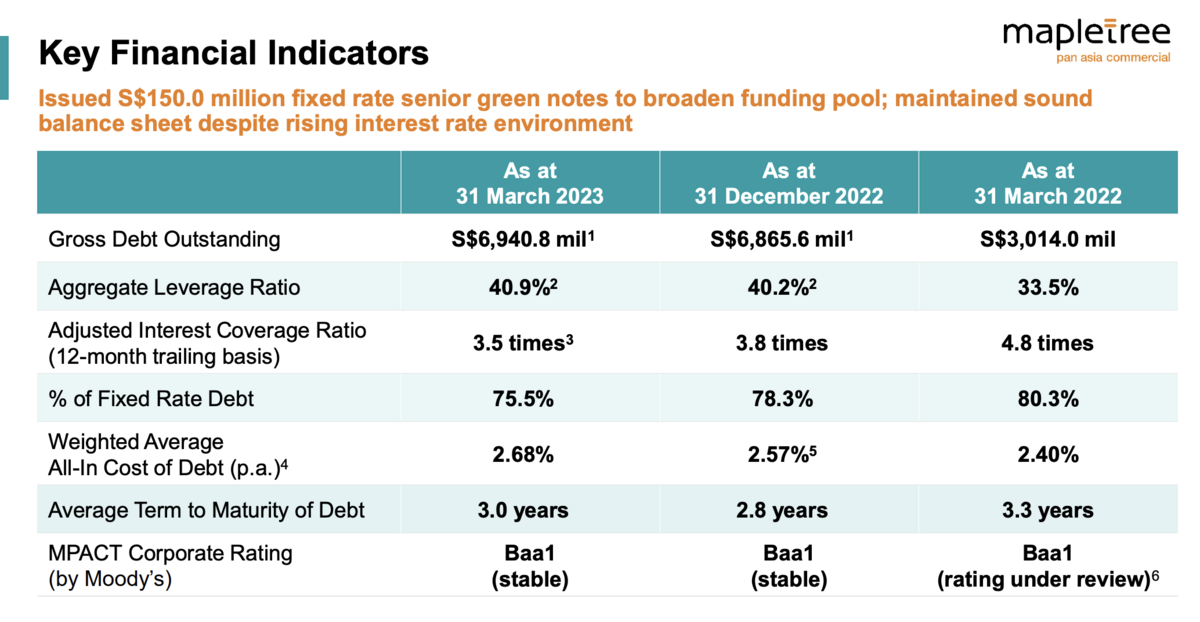

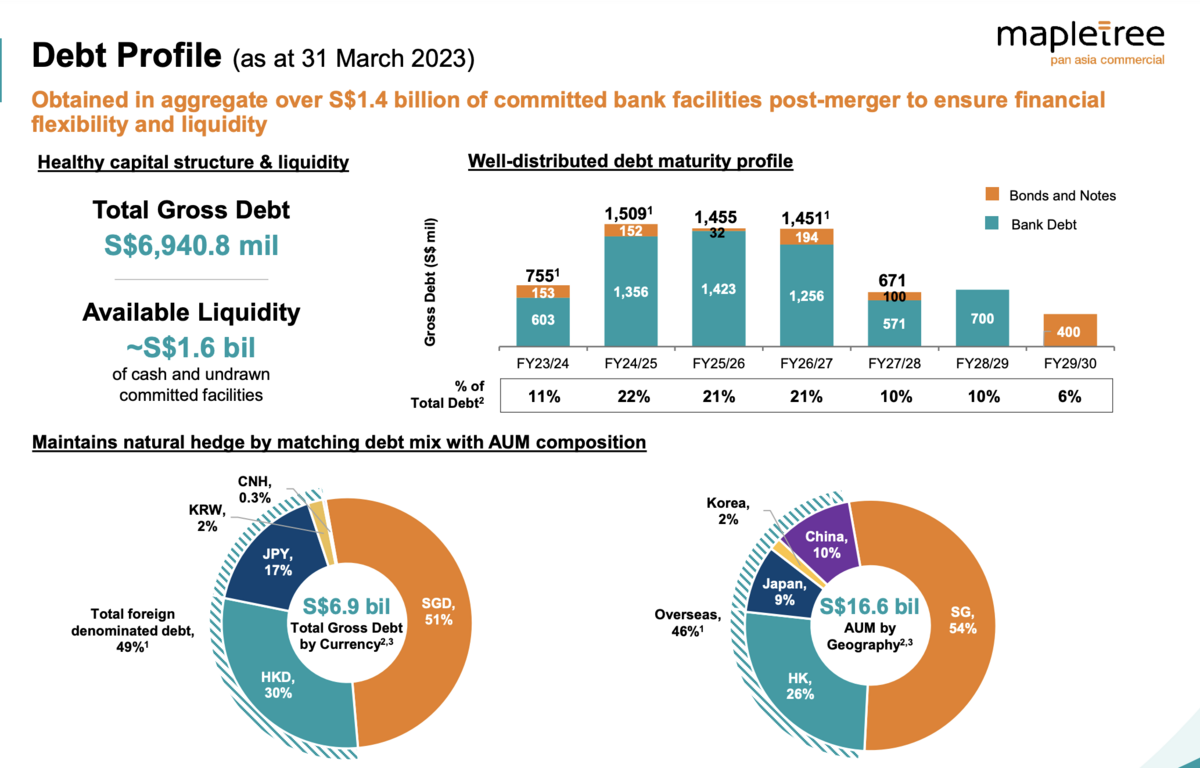

レバレッジは2022年3月末までは33%台でしたが、最新の2023年3月末時点では合併の影響で40%まで上昇しています。借入金の平均金利は2.68%に抑えています。Mapletree系列で格付けも高いため、借入コストを低く抑えることができる点は強みといえます。

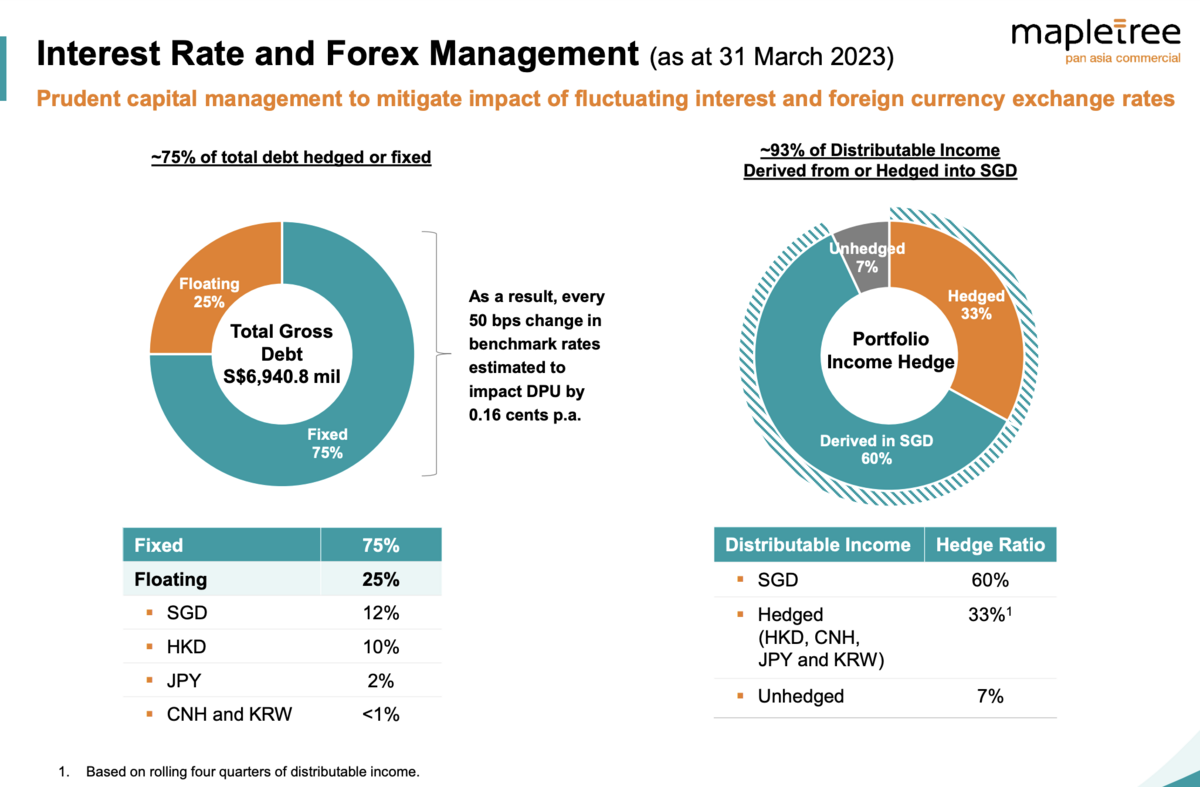

為替リスクや金利上昇リスクには対策を講じており、借入金の固定金利比率を75%とし、為替もヘッジしています。

元々Mapletree Commercial Trustが保有していたシンガポール国内物件がかなり優良物件であったため、投資エリアを東アジアまで拡大する今回の合併にはやや懐疑的に思っていました。CEOはこの合併を通してさらにマーケットを広げ成長機会としていくと話していますが、しっかり結果を出していけるのか決算を丁寧に追っていく必要があります。規模的にもシンガポールREITを代表する存在であるので、機関投資家からの評価を上げ、資金フローを獲得していって欲しいところです。

使用したスライドは下記IRサイトの資料から参照しています。

他のMapletree系列REITの記事は以下にまとめてあります。