6/17に日銀の金融政策決定会合がありました。スイス中銀が利上げを実施するサプライズもあり、「日銀も続いて方針を変更するのでは?」と今まで以上に注目を集めましたが、予想通りの「変更なし」という結果になりました。発表後、132円から135円まで一気に円安が進んでいます。

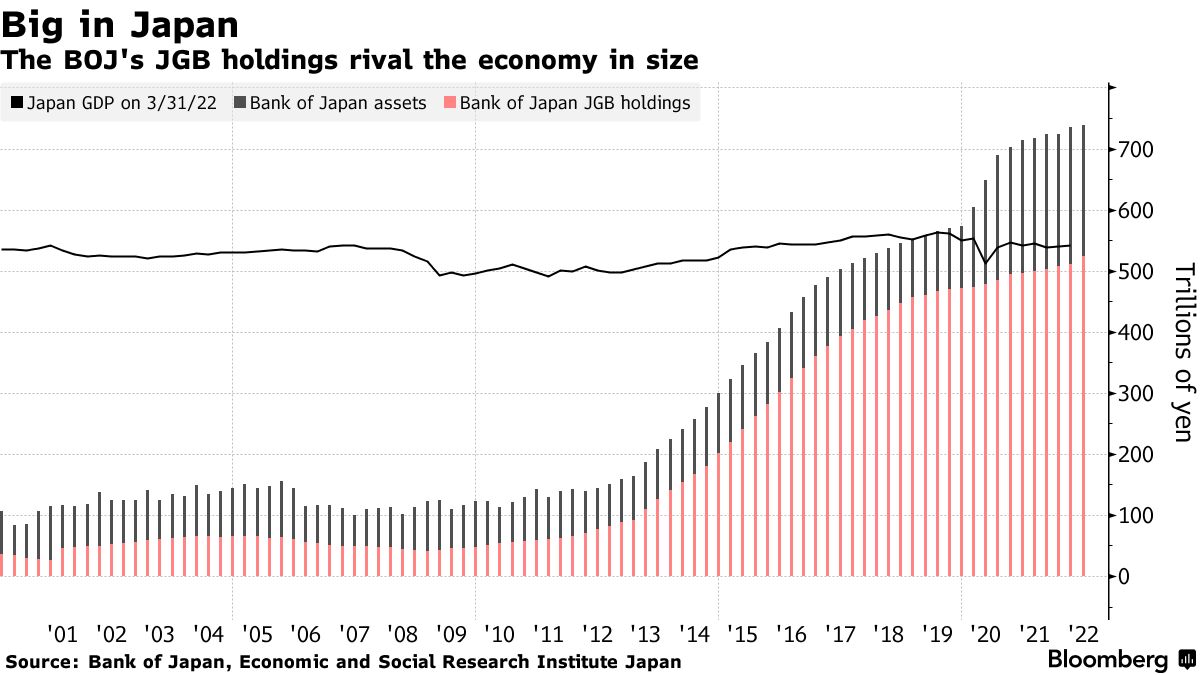

指値オペの継続やYCC(イールドカーブコントロール)の上限維持など、政策変更を行えない理由はYCCを放棄した際に日銀が大きな含み損を抱えてしまう点にあります。

日銀のデータに基づいたブルームバーグの計算によれば、政策転換によって国債イールドカーブ全体が100ベーシスポイント(bp、1bp=0.01%)上振れした場合、日銀は29兆円の含み損を抱えることになる。

たった0.01%上振れしただけでも29兆円の含み損を抱えてしまうのでは、簡単に動けません。こうした状況がある中で、世界的なインフレや欧米の中央銀行の利上げにより、YCCを維持するのは難しいのではと考えたヘッジファンド勢が国債の売り浴びせを仕掛け、国債先物と現物の価格差が大きく生じサーキットブレーカーが発動するまでになりました。

今回の国債の動きについての背景は下記のじぇいさんのツイートが詳細を解説してくれています。*やや専門的な用語多めです。

『長年日銀が維持してきたYCC戦術についてヘッジファンドや海外の投資家が枠組みの撤廃を見込んだ取引を行なっている』と聞けばジョージ・ソロスとBOEの英ポンド通貨攻防を想起する人は少なくないと思うが、今回の件はそこまでドラマティックでない一方でテクニカル面では金利が主役であるためより複雑

— じぇい (@17296Jay18416) 2022年6月15日

じぇいさんの解説によるとヘッジファンドうんぬんよりも、日銀の買いがレラティブバリュー裁定取引を破壊した結果によるものとのこと。

また、裁定取引については、下記のnoteの記事に詳細が記載されており、わかりやすかったです。

いずれにせよ、世界的に進んでいるインフレについても日本は全く手を打つことができず八方塞がりの状況です。日銀や日本政府も全く動かないため、自ら対策を施すことでインフレや円安を抑える可能性は限りなく低いです。円高に転換する際に考えられるシナリオとしては、「リセッションorドル高により、米国自動車企業等から不満が米国政府にあがる。→米国がドル安に持っていきたいと考える→米国のドル安容認により円高が進む。」という米国次第の外部要因がメインかなと思っています。米国株やシンガポールREITなど海外資産への投資を行っていると、為替レートの動向も気になるところです。

米国債の利回り状況については下記の過去記事でも取り上げました。